Na přelomu ledna a února byly zveřejněny nové odhady makroekonomického vývoje v České republice. Pro nemovitosti je jedním z hlavních ukazatelů míra inflace a následně výše úrokových sazeb.

Investice do nemovitostí zůstávají při stávající makroekonomické situaci zajímavé

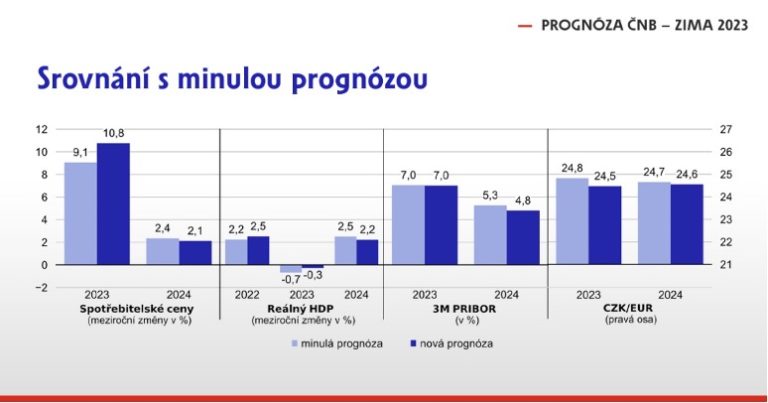

Na přelomu ledna a února byly zveřejněny nové odhady makroekonomického vývoje v České republice. Pro nemovitosti je jedním z hlavních ukazatelů míra inflace a následně výše úrokových sazeb. Ministerstvo financí 26. ledna zvýšilo listopadový odhad míry inflace pro letošní rok z 9,5 % na 10,4 %, Česká národní banka následně na zasedání 2. února z 9,1 % na 10,8 %. Prognóza ČNB týkající se úrokových sazeb PRIBOR zůstala beze změny na úrovni 7 %.

Viz obr.: 1.

Úrokové sazby zůstávají od léta loňského roku beze změny, a to přesto, že měnová sekce doporučila bankovní radě v únoru úrokové sazby zvýšit.

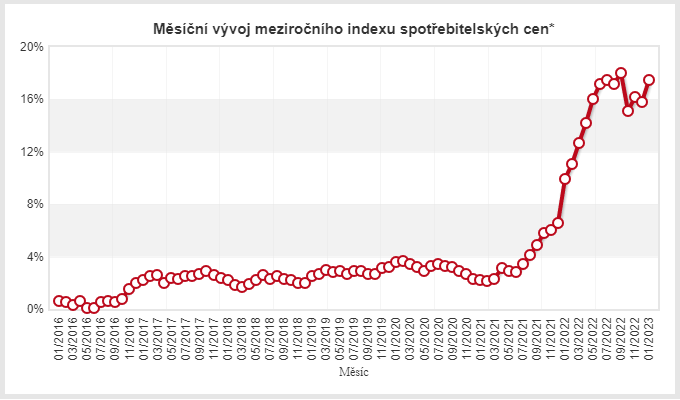

Viz obr.: 2.

V následném prohlášení bankovní rada opět zmínila jejich možné budoucí zvýšení:

„Bankovní rada vyčká na další data, která vyhodnotí. Na příštím zasedání rozhodne, zda sazby zůstanou stabilní, nebo se zvýší. Bankovní rada je stále připravena zvýšit měnově politické sazby, zejména pokud vzroste riziko poptávkové inflace. Bankovní rada konstatuje, že podmínkou dlouhodobé cenové stability jsou rovněž umírněné požadavky ve mzdových vyjednáváních a zodpovědná rozpočtová politika…“

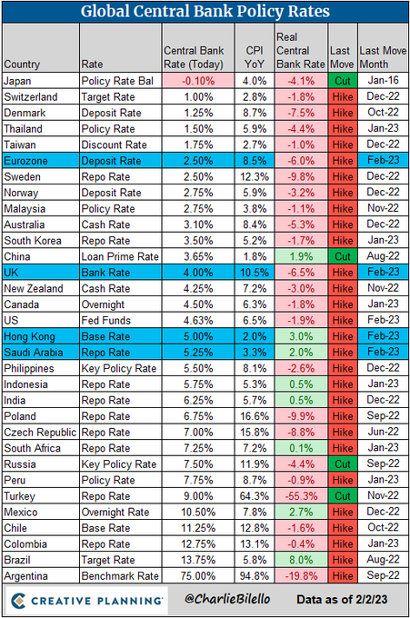

V porovnání s mírou inflace jsou úrokové sazby v České republice mezi nejnižšími, reálná úroková sazba činí -8,5 %.

Viz obr.: 3.

Tohoto důvodu je pro Českou národní banku důležitá míra inflace. Meziroční míra inflace se z prosincových 15,8 % zvýšila na lednových 17,5 %. Ceny zboží vzrostly o 20,8 %, ceny služeb o 12,2 %. Meziměsíčně se ceny zvýšily o 6,0 %. ČNB přesto tuto zvýšenou míru inflace ocenila pozitivně, její očekávání činila 17,6 %.

Viz obr.: 4.

Největší vliv na míru inflace měly ceny bydlení a v jejich rámci ukončení Úsporného tarifu pro domácnosti ve formě příspěvku na energie a zavedení cenového stropu silové elektřiny.

Investoři se snaží minimalizovat dopady makroekonomického vývoje. Z jejich pohledu stále platí, že nemovitosti jsou globálně vnímány jako jedna z nejméně rizikových investic a zároveň jako určitá ochrana proti inflaci. Takovýto pohled není vnímán z krátkodobého pohledu, neboť dojde-li ke korekci na trhu, neznamená to, investice přestávají být výhodné.

Že korekce cen probíhá ukazuje detailnější přehled vývoje cen nemovitostí v krajských městech počínaje rokem 2020. Za výchozí ceny jsou použity ceny ze serveru realitymix.cz

Viz obr.: 5.

Kromě Olomouce a Zlína jsou ceny nemovitostí ve všech krajských městech nižší, než byly v únoru 2022. Nejvyšší ceny nemovitostí v téměř všech krajských městech byly dosaženy ve 2. čtvrtletí loňského roku. Ceny zatím neklesly po úroveň na počátku roku 2021. Pokles cen není nic mimořádného a neznamená, že investice do nemovitostí předávají být výhodné. Počínaje 4. čtvrtletím 2011 jsme zažili až do loňského roku nepřetržitý desetiletý růstu cen nemovitostí (včetně překonání největšího období COVIDu) bez jakékoliv zaváhání či korekce, která začala až v loňském roce. Názory na další vývoj se liší. Podle většiny z nich se vývoj cen otočí k růstu ještě v letošním roce.

K vývoji cen nemovitostí se v rozhovoru pro Hospodářské noviny vyjádřil i Libor Holub, ředitel sekce finanční stability ČNB. ČNB sleduje ceny nemovitostí z důvod neohrožení stability bank poskytujících hypoteční úvěry. Důvodem je, aby cena zajištění hypotečních úvěrů nebyla nižší než velikost poskytnutého úvěru a banky nebyly v případě problémů s jeho splácením nuceny vytvářet rezervy.

Podle analýzy ČNB by neměl dojít k dalšímu výraznému poklesu cen nemovitostí. Výslovně zmínil 40 % poklesu cen jako hranici rizikovosti dopadu na domácnosti a finanční sektor, dosažení této hranice ČNB nevěří. Jestli bude pokles 5 % nebo 10 % či zda dna cen bude dosaženo o několik měsíců později než ČNB odhaduje, nevnímá jako významný faktor a ani neočekávaný pokles cen nemovitostí o 20 % by neměl na finanční sektor přímý dopad. Dává to smysl, ze střednědobého a dlouhodobého pohledu je dopad na makroekonomický vývoj slabý.

Nákupy nemovitostí pro vlastní bydlení vidí v omezené míře, výslovně uvedl: „Nebude to znít povzbudivě, ale asi se dostáváme do tradičních mezí, běžných v řadě západních zemí, kde vlastní bydlení je spíše pro vyšší příjmové skupiny.“

Jak výše popsaná situace vznikla? Stávající trh s nemovitostmi díky poklesu poptávky ztratil velkou část likvidity má několik hlavních skupin účastníků. Kupující lze rozdělit do tří skupin.

Ti, co nekupují z důvodu nedostatku finančních prostředků tvoří jednu skupinu. Jim může pomoci probíhající snížení cen nemovitostí spolu snížením úrokových sazeb hypotečních úvěrů. Letos v lednu poprvé po dvou letech došlo ke snížení úrokové sazby poskytnutých hypotečních úvěrů. Pokles úrokové sazby z 5,98 % na 5,93 % není dramatický, přesto signalizuje uvažování bank, že se jim vyplatí zajistit si dlouhodobý výnos se zajímavým úrokem. K výraznému snižování úrokových sazeb hypotečních úvěrů dojde až spolu se snižováním úrokových sazeb bankovní radou pod stávají úroveň (nejspíše v roce 2024).

Druhou skupinu tvoří ti, co kupují dnes, ale přímo s kupujícím jednají o snížení ceny, jsou schopni slevy dosáhnout. Třetí skupinou jsou lidé, kteří se necítí silní ve vyjednávání a spoléhají na pokračování poklesu cen.

I na straně prodávajících jsou tři hlavní skupiny. Investor typu „buy and hold“, který drží nemovitost z důvodu pravidelného příjmu za pronájem vnímal růst ceny nemovitosti jako doplňkovou informaci a bude tak nemovitost držet i nadále. K nim se přidávají i lidé, kteří koupil nemovitosti pro své děti, aby jim do budoucna zajistili bydlení a ti také nemají důvod prodávat (někdy ani nezvyšují nájemné, pokud jim pokrývá náklady a jsou spokojeni se svým nájemcem). Druhou skupinou jsou lidé, kteří potřebují finanční prostředky. Tato skupina se bude snažit prodat nemovitost rychle. Tato skupina lidí je ideální protistranou pro skupinu lidí se snahou vyjednávat o snížení ceny. Třetí skupinou jsou ti, kteří hodně váhají, zda z důvodu poklesu ceny nemovitost prodat nebo ne.

Váhající skupina prodávajících je pro další vývoj trhu tou nejdůležitější. Zejména pokud si nastaví psychologický limit, že pokud ceny nemovitostí klesne o určité procento, budou se bát dalšího pádu a budou se snažit okamžitě prodat téměř za jakoukoliv cenu. Pokud se potvrdí názory, že pokles cen nebude dramatický, neuvidí důvod prodávat.

Nejbližší vývoj cen nemovitostí bude proto do značné míry ovlivněn dopadem probíhajícího vývoje na chování na obou stranách obchodů. Pokud nedojde ke změně, cenové dno není ani velikostí poklesu ani časově daleko. Výhoda se přesunula na stranu investorů, kteří se stali se skupinou schopnou ovlivnit ceny.

Správně zpracovaná analýza a následně vybraná nemovitost umožňuje investorům se zajištěnou likviditou velmi zajímavé investiční příležitosti, které se nachází a budou nacházet mimo největší města. Takovou možnost představuje Garantovaný nájem přinášející investorům garantované měsíční nájemné za všech 12 měsíců v roce. Jednou ze společností nabízejících tuto službu je společnost VBReal VII s.r.o. https://www.vbreal.cz/. Ta kromě garantovaného nájemného obstará vše za vás. Její stávající nabídka je tato:

· Garance nájmu až na 99 let

· Zapsaný vlastník na LV

· Garance zpětného odkupu za 100 % původní ceny

· Správa nemovitosti (běžné opravy v bytě, výběr nájmu, schůze SVJ…) zdarma

Přehled bytů je k dispozici zde: https://www.vbreal.cz/nemovitosti