Na hypotéčních trzích jsme byli v srpnu svědky významné změny – po dlouhé době došlo ke snížení nabízených úrokových sazeb pro hypotéční úvěry. V tomto případě není zcela klíčová velikost změny, ale její směr. Jedná se o první pokles od února 2021.

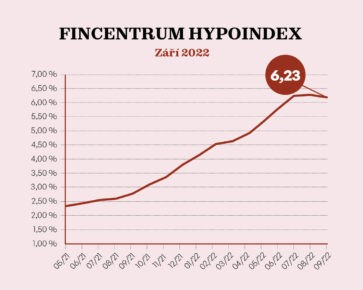

Vývoj hypotéčních úrokových sazeb

Na hypotéčních trzích jsme byli v srpnu svědky významné změny – po dlouhé době došlo ke snížení nabízených úrokových sazeb pro hypotéční úvěry. V tomto případě není zcela klíčová velikost změny, ale její směr. Jedná se o první pokles od února 2021. Nabízené hypoteční úrokové sazby sice byly sníženy pouze o 5 bazických bodů, ale tím klesly nejen pod červencovou, ale i pod červnovou úroveň.

Viz obr.: 1

Dle údajů Hypomonitoru České bankovní asociace (ČBA) dochází paralelně se zmíněným mírným snížením nabízených úrokových sazeb k pokračování snižování objemu poskytnutých hypoték. Za období od ledna do srpna došlo ve srovnání se stejným obdobím loňského roku ke snížení objemu poskytnutých hypoték o více než 50 %.

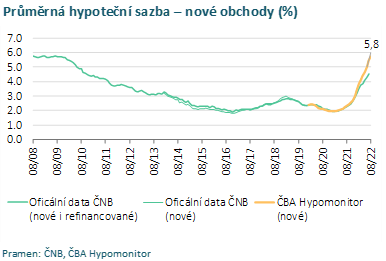

Zároveň s tímto snížením nabízených úrokových sazeb došlo k jejich zvýšení u nově poskytovaných hypotéčních úvěrů z červencových 5,4 % na srpnových 5,8 %. To znamená, že banky výrazným způsobem omezily poskytování klientských slev. Názorně je to vidět na tomto grafu, viz obr.: 2

Zdroj: https://cbaonline.cz/upload/2370-prumerna-hypotecni-sazba-nove-obchody-srpen-22.png

Dosažených 5,8 % je maximem za 150 měsíců. Analytici z řady bank vyjádřili názor, že se může jednat o jejich maximum. Jejich další vývoj bude do značné míry ovlivněn mírou inflace a následnou politikou České národní banky.

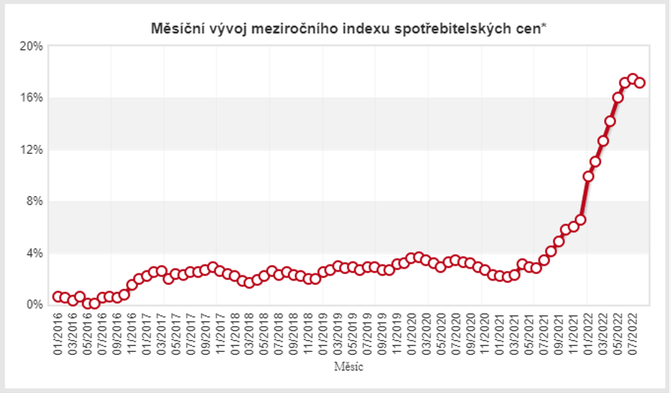

V srpnu došlo prvnímu zpomalení míry inflace od jara loňského roku – z červencových 17,5 % se snížila na srpnových 17,2 % při odhadech 17,7 %. Dosažených 17,2 % se rovná meziroční inflaci z června letošního roku.

Viz obr.: 3

Tato míra inflace příjemně překvapila ČNB, která se svém scénáři počítala s inflací ve výši 19,3 %. P. Král, ředitel sekce měnové ji 12. září okomentoval i těmito slovy:

„Pozorovaná data potvrzují dosahování vrcholu inflace, což letní prognóza ČNB předpovídala pro druhé pololetí roku 2022. Vývoj inflace během léta přitom signalizuje možnost kulminace cenového růstu na o něco nižší úrovni ve srovnání s očekáváním.“

Viceguvernérka Eva Zamrazilová v rozhovoru pro agenturu Reuters: uvedla, že „Vrchol inflace může být níže, než jsme čekali, ale je také možné, že bude zpomalovat pomaleji.“. Na svém twitterovém účtu celý rozhovor ČNB shrnula takto:

Viz obr.: 4

Stejný názor vyjádřil 19. září i guvernér ČNB A. Michl.

V Evropě jsou prostě země, kde platí daleko nižší úrokové sazby a zároveň mají nižší inflaci. Žádná jednoduchá souvislost mezi výší sazeb a inflací v tuto chvíli neexistuje. Inflace je výrazně ovlivněná cenami energií.

Pokud by stávající holubičí Bankovní rada zastávala stejný jestřábí postoj jako vedení Fedu či ECB, pokračovala by zvyšování úrokových sazeb. V případě, že nedojde k výraznému zrychlení inflace, je pravděpodobné, že zvyšování úrokových sazeb Bankovní radou ČNB bylo ukončeno.

Kdykoli se v současné době mluví o nejbližších krocích ČNB za jinak nezměněných základních podmínkách, vždy se mluví o (ne)zvýšení úrokových sazeb. O snížení úrokových sazeb do konce tohoto roku nepadlo ani slovo. Pokud nedoje k zásadním změnám, a to výrazné změně míry inflace (jakýmkoliv směrem) nebo rychlému propadu naší ekonomiky do větší recese, než je očekávaná, úroky v nejbližší době sníženy nebudou.

K možné recesi se další z členů Bankovní rady ČNB Jan Frait vyjádřil 19. září takto: „Obavy z recese samozřejmě mám. Podle mě do recese směřujeme nejen v Česku, ale i v širším okolí. Signály jsou poměrně jasné. Otázkou je, jak bude recese silná, zda bude silnější, než by bylo žádoucí.“

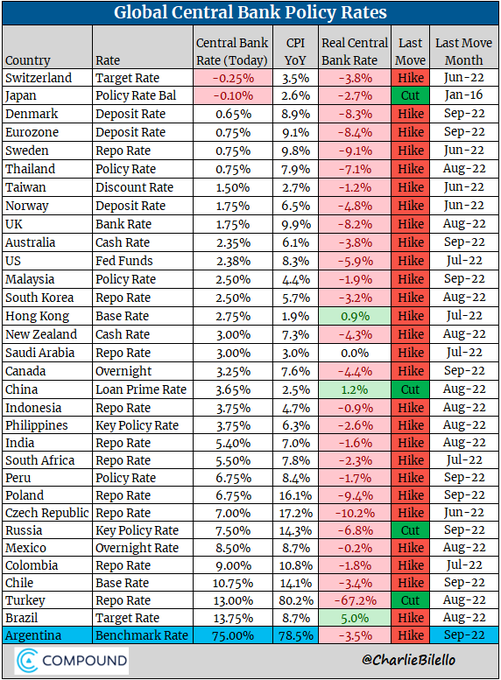

Externím neovlivnitelným faktorem je výše úrokových sazeb stanovených Fedem a Evropskou centrální bankou. Klesající rozdíl mezi úrokovými sazbami v ČR v srovnání s úrokovými sazbami ve Spojených státech a eurozóně zesiluje tlak na oslabení české koruny. A to i díky tomu, že v České republice jsou s výjimkou Turecka nejnižší reálné úrokové sazby. Toto je porovnání platné k 21. září (modře jsou autore, grafu označeny centrální banky, které změnily výši úrokových sazeb 20. nebo 21. září).

Viz obr.: 5

Zdroj: https://twitter.com/charliebilello/status/1572937913142214656/photo/1

Jako klíčové zde je v případě bránění české koruny proti skokovému oslabení efektivní použití devizových rezerv. Tedy, aby se ČNB nemusela vrátit ke krokům z června 1997, kdy při ochraně české koruny před výrazným oslabením použila jako hlavní nástroj skokové změny zvýšené úrokové sazby. Letos je dosud ČNB intervenčními kroky úspěšná a faktorem zvyšování úrokových sazeb je pouze míra inflace.

Při nezvyšování úrokových sazeb lze očekávat, že objem poskytnutých hypotéčních úvěrů bude vyšší, než kdyby zvyšování úrokových sazeb pokračovalo. Vedlejším efektem nezvyšování úrokových sazeb může být faktor podporující aktuální ceny nemovitostí, a to i v situaci, kdy ČNB považuje ceny nemovitostí za nadhodnocené.

Lze tedy očekávat, že úrokové sazby hypotéčních úvěrů se budou alespoň v řádu měsíců pohybovat kolem stávající úrovně. Výjimkou ve výši úrokových sazeb, navíc směrem dolů, by mohly být akční nabídky bank. Z hlediska termínu výnosových úroků pro banky nelze opomenout časové rozložení úroků a splátek jistiny úvěru v rámci anuitního splácení. Úroky tak v několika prvních letech představují velkou většinu splátky a v čase jejich hodnota klesá. Tímto krokem si banky mohou zajistit stabilní výnos pro několik nejbližších let.

Z pohledu investora tak úvěry se stávajícími úrokovými sazbami nepředstavují vhodný investiční nástroj. Zvyšující se nájemné, kdy je úroková sazba vyšší než hrubý výnos z pronájmu v libovolném krajském městě, podněcuje investory v hledání alternativních investičních možností.

Takovou možnost představuje Garantovaný nájem přinášející investorům garantované měsíční nájemné za všech 12 měsíců v roce. Jednou ze společností nabízejících tuto službu je společnost VBReal VII s.r.o. https://www.vbreal.cz/. Ta kromě garantovaného nájemného obstará vše za vás – běžné opravy v bytě, výběr nájmu, schůze SVJ, přepis energií. Její stávající nabídka je tato:

Viz obr.: 6, 7

Garantovaný výnos všech výše uvedených nemovitostí je alespoň o 90 % vyšší než výnos dosažitelný ve všech krajských městech. V porovnání s jinými možnostmi investic do nemovitostí vnímá množství investorů kombinaci zapsání držení nemovitosti v katastru nemovitostí a garantovaného výnosu jako přitažlivou.

Je na každém investorovi do nemovitostí, ať si vybere jemu vyhovující investiční nástroj.