Centrální banky jsou v ekonomické teorii definovány jako nezávislé instituce, které mají na starosti dosažení nízké míry inflace a nastavení základních podmínek pro hospodářský růst ekonomiky. Tolik ekonomická teorie. Jaká je ale realita?

Centrální banky jsou v ekonomické teorii definovány jako nezávislé instituce, které mají na starosti dosažení nízké míry inflace a nastavení základních podmínek pro hospodářský růst ekonomiky. Tolik ekonomická teorie. Jaká je ale realita?

Dnešní situace je výrazně jiná a připomíná téměř fúzi centrálních bank s vládami (nutno podotknout, že jednou ze zemí, kde tato politika není uplatňována, je Česká republika). Centrální banky loni na podzim vyzvaly vlády, aby se nebály zvýšení státní zadluženosti a pokračovaly v politice velkých rozpočtových deficitů. Tuto politiku akceptoval i Mezinárodní měnový fond, což v jeho případě znamená 180stupňovou otočku. Nejvíce pokročily Spojené státy, kdy se po loňských prezidentských volbách ministryní financí stala Janet Yellen, která byla guvernérkou Fedu v letech 2014 až 2018.

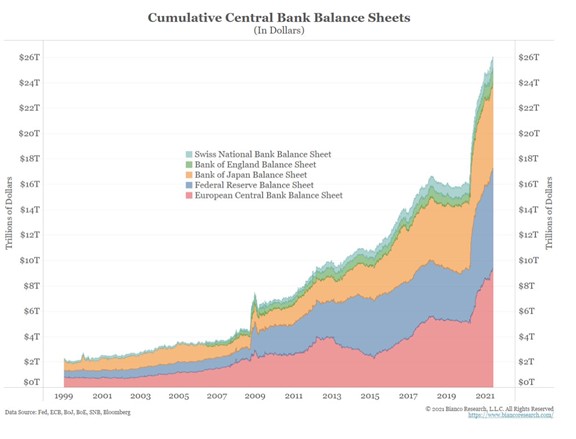

Při zahájení krize v březnu loňského roku velké centrální banky po celém světě začaly „tisknout“ peníze, respektive začaly nakupovat státní dluhopisy. Jednotlivé země se tedy nemusely obávat situace, že by o dluhopis nebyl zájem, v případě malého zájmu ze strany investorů byl kupec předem jistý – centrální banky. Následující graf ukazuje pět centrálních bank vyspělých zemí. Je zde názorně vidět, které centrální banky v loňském roce skokově zvýšily velikost svých aktiv.

Helicopter money by Ben Bernanke

Čím větší je objem aktiv centrální banky, tím níže je na grafu vidět. Největší objem aktiv má ECB, následuje Fed, BoJ (Japonsko), BoE (Anglie) a SNB (Švýcarsko). Důvodem růstu objemu aktiv je kvantitativní uvolňování poprvé použité při finanční krizi v letech 2008 až 2009. Za autora lze považovat tehdejšího guvernéra Fedu Bena S. Bernankeho. On jako člen vedení Fedu použil v roce 2002, poté co se stal členem vedení Fedu, při prvním projevu výraz „helicopter money“ a dnes se tento výraz stal velmi oblíbeným.

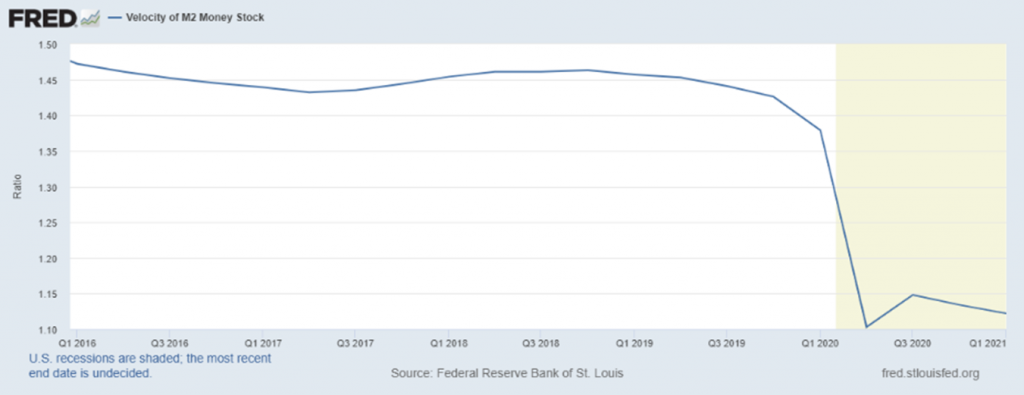

Jedním z důvodů tak vysokého objemu nových peněz je výrazné loňské zmenšení rychlosti jejich oběhu. Následující graf ukazuje vývoj ve Spojených státech.

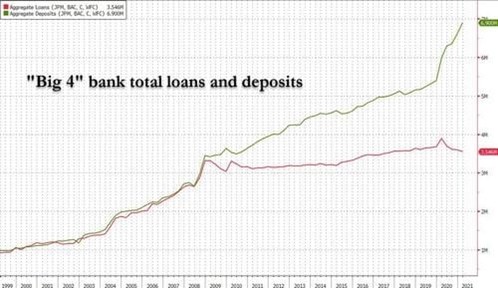

Druhým důvodem zvyšování objemu peněz v ekonomice je skutečnost, že americké komerční banky je v roce 2008 přestaly půjčovat. Graf ukazuje součet objemu přijatých vkladů a poskytnutých úvěrů čtyř největších bank ve Spojených státech – JPMorgan Chase & Co., Bank of America, Citigroup a Wells Fargo. Objem nepůjčených finančních prostředků banky z velké části využívaly k nákupu státních dluhopisů, jak ukazuje následující graf převzatý z webu https://www.zerohedge.com/

Ideální míra inflace dle Nového Zélandu

Pokud se podíváme na vyhodnocování míry inflace centrálními bankami, tak v srpnu loňského roku jsme se stali svědky významné změny v inflační politice. Po řadu let se za „ideální míru inflace“, která je oficiálně nazývána cílovou, považovala téměř po celém světě roční míra na úrovni dvou procent. Banky ji velmi pozorně sledovaly a reagovaly na její změny směrem nahoru, i dolů. Zajímavé je, že autorem této politiky není žádná z velkých centrálních bank, je jím centrální banka Nového Zélandu, která začala cílování inflace používat v polovině 90. let minulého století a jako cílovou míru inflace nastavila výši 4 procent.

V roce 2020 došlo k systémově změně vyhodnocování dosažené míry inflace. Protože v loňském roce skokově vzrostla míra zadlužení jednotlivých zemí, země (čtěme „vlády“) začaly hledat možnost, jak svoji zadluženost zmírnit. A inflace se ukázala jako ideální nástroj. Vzhledem k tomu, že v předchozích letech byla inflace nižší než 2 %, tak byla roční metodika vyhodnocování míry inflace změněna na střednědobou. Důkazem je prohlášení šéfa Fedu Jerome Powella na loňské významné konferenci v Jackson Hole: „…following periods when inflation has been running persistently below 2 percent, appropriate monetary policy will likely aim to achieve inflation moderately above 2 percent for some time.” (… po minulých obdobích, kdy byla inflace vytrvale pod 2 %, se bude vhodná monetární politika pravděpodobně po nějaký čas snažit dosáhnout inflaci mírně nad 2 %.“). O stejné metodice začala loni na podzim oficiálně mluvit i Evropská centrální banka.“

Efektivitu průměrování míry inflace lze názorně ukázat na tomto příkladu:

1 % +1 % +1 % + 2 % +3 % +4 % = 12 % za 6 let, což splňuje 2% limit průměrné roční míry inflace,

1 % +1 % +2 % + 3 % +5 % +6 % = 18 % za 6 let, a inflace zvýšená v posledních dvou letech stále splňovala tříprocentní horní hranici.

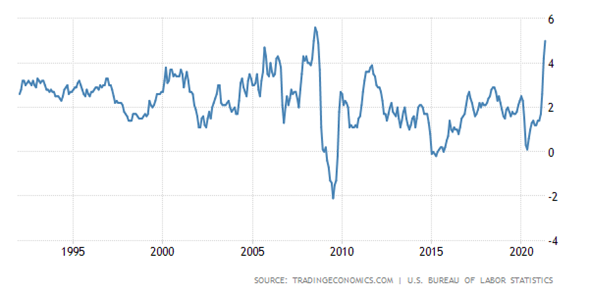

Výše uvedené prohlášení ze srpna loňského roku nyní může Fedu významným způsobem pomoci. Minulý týden byla oznámena květnová míra inflace, a to dokonce ve výši 5 %, což je nejvyšší hodnota od roku 2008. Přesto úrokové sazby zůstanou na hodnotě blízké nule.

Nástroj na splácení státních dluhů

Zvýšená inflace (aniž by byla velmi dramatická) a současně s ní velmi nízké úrokové sazby jsou pro vlády účinným nástrojem na splácení státních dluhů. Když jsou v médiích oznámeny makroekonomické výsledky, vždy se mluví o reálném růstu HDP, nikdy o nominálním. Přitom nominální HDP je ve jmenovateli zlomku, kterým se státní zadluženost v poměru k HDP počítá. Vývoj je následující: oznámený reálný růst o 2 procenta při 2% inflaci znamená zvýšení absolutní hodnoty HDP o 4 %, reálný růst o 2 % při 5% inflaci znamená zvýšení absolutní hodnoty HDP o 7 %. Při druhé variantě, i když bude deficit státního rozpočtu například 5 % HDP, poměr státní zadluženosti k HDP klesne a jistě to bude prezentované jako výrazné zlepšení. Čím vyšší míra inflace, tím snazší je splacení dluhu, avšak zároveň nevěřím, že by byla akceptovatelná dvouciferná míra inflace.

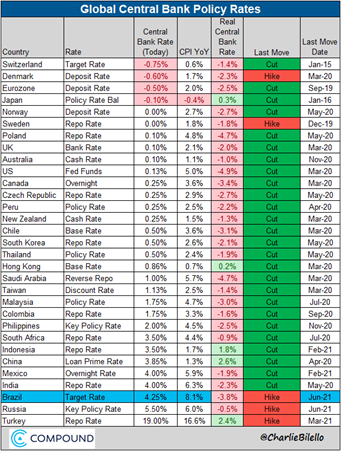

Na základě výše zmíněné metodiky vyhodnocování inflace ani stávající míra inflace nedonutí Fed či řadu jiných centrálních bank k okamžitému zvýšení úrokových sazeb v boji proti inflaci. Obecně platí, že záporné reálné úrokové sazby jsou výhodou pro dlužníka, ne pro věřitele. Reálné úrokové sazby centrálních bank jsou v současné době téměř po celém světě záporné, kladné jsou k vidění pouze v několika málo zemích. Následující tabulka to ukazuje.

Hlavním úkolem centrálních bank po celém světě již není zajištění nízké míry inflace, ale vytvoření podmínek pro růst HDP. Dnes je to zajištění financování deficitních státních rozpočtů a obrana proti vysoké míře inflace je na druhém místě v momentě, kdy už je to zcela nezbytné. Pokud se růst inflace ve Spojených státech nezastaví a Fed by skutečně snižoval její míru, musel by v jeho vedení být člověk typu Paula Volckera, který vedl Fed v letech 1977 až 1981.

Výhoda pro dlužníka, ne věřitele

Jak bylo zmíněno výše, záporné reálné úrokové sazby jsou výhodou pro dlužníka, ne pro věřitele. V kroku dva záleží na tom, jak takto získané finanční prostředky dlužník použije. Nutnost eliminace rizika velmi velkých investorů (např. penzijních fondů) vedla k záporným výnosům dluhopisů řady evropských zemí. V případě, že se nejedná o takto velké investory, lze využít i jiných investic.

V případě investice do aktiv, jejichž cena je inflací dlouhodobě jištěna zdola, jde o velmi vhodnou investici. Typickým příkladem tohoto druhu aktiv jsou nemovitosti. Do nich lze investovat dvěma způsoby – buď investor koupí investiční nemovitosti sám a bude se o investici sám nadále starat, nebo mu mohou pomoci fondy zaměřené na nemovitosti, které profesionálně udělají vše za něj. Mezi takto orientované fondy, patří například Salutem Fund. Jedná se o fond kvalifikovaných investorů, garantující minimální 6% výnos p. a. To je i dnes dvojnásobek aktuální míry inflace v České republice.

Přehled odkazů pro grafy:

https://mobile.twitter.com/LizAnnSonders (27. 5.)

článek: https://www.zerohedge.com/markets/stunning-divergence-latest-bank-data-reveals-something-terminally-broken-financial-system

https://tradingeconomics.com/united-states/inflation-cpi (17. 6.)